Evasion fiscale: la solution par la fiscalité unitaire

Selon la commission pour la réforme

• Qui dénonce un dysfonctionnement du système

• Et appelle à une imposition à la source

En 2017, le scandale des Paradise Papers éclatait et donnait une autre dimension aux paradis fiscaux et à l’ingéniosité de ceux qui veulent fuir l’imposition. Un an après ces révélations, la Commission indépendante pour la réforme de la fiscalité internationale des entreprises (ICRICT) considère qu’il n’y a pas eu suffisamment de progrès pour s’attaquer aux paradis fiscaux.

Dans un nouveau rapport publié en novembre 2018, la commission affirme que «l’absence de progrès est préoccupante». Pour l’ICRICT, avec 10% du PIB mondial cachés dans les paradis fiscaux et des inégalités de croissances tant dans les pays développés que dans les pays en développement, il est temps d’agir.

Ainsi, elle a examiné les moyens pour changer le système fiscal international afin qu’il ne soit plus au service d’une minorité de riches, et se concentre au contraire sur les besoins de l’immense majorité de la population, en particulier de ceux qui vivent dans la pauvreté, les vulnérables et les marginalisés.

La TVA, un fardeau fiscal

Pour l’ICRCT, c’est le dysfonctionnement du système fiscal international qui a permis aux entreprises multinationales d’éviter de payer leur part d’impôt, avec des conséquences graves dans les pays où des services publics et des dépenses d’infrastructure, essentiels, sont amputés; tandis que le fardeau fiscal est, quant à lui, transféré aux citoyens ordinaires. Et cela, généralement sous la forme de taxes régressives sur la consommation telles que la Taxe sur la valeur ajoutée (TVA).

Et d’ajouter que le système de taxation a exacerbé la concurrence fiscale en faisant pression sur les pays afin qu’ils abaissent leurs taux d’imposition. «Bien qu’il y ait eu plusieurs accords à l’échelle mondiale pour éviter la double imposition des bénéfices des multinationales, les règles des prix de transferts, utilisées par ces accords, ne sont pas parvenues à éviter l’érosion de l’assiette fiscale et à garantir que les bénéfices soient imposés là où les activités économiques réelles des multinationales ont vraiment lieu», poursuit le rapport.

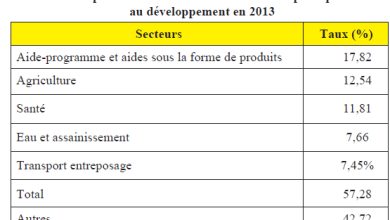

Pour mieux expliquer son point de vue, la commission a pris l’exemple de la réforme fiscale entreprise en 2012 par l’OCDE afin d’accroitre la transparence et de veiller à ce que les bénéfices soient imposés là où les activités économiques s’effectuent, afin de permettre aux pays en développement d’améliorer leurs capacités de recettes fiscales, dans la mesure où la mobilisation des ressources nationales est essentielle pour financer le développement. «Cependant, nous regrettons que les modalités d’accès à ces informations, notamment dans les pays en voie de développement, restent inadaptées. Nous sommes convaincus que la solution la plus efficace serait de rendre libre l’accès à ces rapports», peut-on lire dans le document.

Imposer les bénéficiaires à la source

Pour l’ICRICT, la question fondamentale du transfert de bénéfices doit être abordée. Cette question fait partie du mandat attribué à la réforme de l’OCDE. Ainsi, malgré cette réforme, les révisions apportées aux règles de fixation des prix de transferts continuent de s’accrocher à la «fiction sous-jacente» selon laquelle une multinationale est composée d’entités indépendantes distinctes négociant entre elles en respectant le principe de pleine concurrence. Les règles de fixation des prix de transferts essaient de construire des prix pour les transactions entre entités faisant partie des multinationales, comme si elles étaient indépendantes.

«Bien qu’il y ait eu plusieurs accords à l’échelle mondiale pour éviter la double imposition des bénéfices des multinationales, les règles des prix de transferts, utilisées par ces accords, ne sont pas parvenues à éviter l’érosion de l’assiette fiscale et à garantir que les bénéfices soient imposés là où les activités économiques réelles des multinationales ont vraiment lieu», poursuit le rapport. (DR)

Ce qui est en contradiction avec la réalité économique d’une multinationale moderne – une entreprise unifiée organisée pour tirer profit de l’intégration entre les juridictions. Les grandes multinationales sont des oligopoles et, dans la pratique, il n’existe pas d’entreprises locales indépendantes véritablement comparables pouvant servir de référence.

Et d’affirmer que les propositions de réforme de l’OCDE, même si elles sont utiles à la marge, ne contribuent pas à résoudre le problème fondamental qui consiste à garantir que les multinationales paient des impôts là où elles ont des activités économiques réelles et créent de la valeur.

Elles offrent encore trop de possibilités de transferts de bénéfices, notamment au travers de l’exploitation de la catégorie des actifs incorporels (propriété intellectuelle, marques, etc.). C’est un problème aussi bien pour les pays en développement que pour les pays avancés. Mais, jusqu’à présent, les règles fiscales ont privilégié la perspective des pays

développés d’où proviennent la majorité des multinationales. C’est une des principales raisons de l’incapacité de parvenir à ce que les bénéfices soient imposés là où les activités se déroulent (à la «source»), plutôt que là où les entreprises qui reçoivent des revenus sont basées (dans le pays de «résidence»).

Ce qui peut être facilement manipulé. «Nous réitérons donc notre appel en faveur d’un changement de paradigme dans la formulation des règles d’imposition des multinationales», conclut les experts de l’ICRICT.

NK

Approches de la fiscalité unitaire

Une véritable réforme commencerait par la prise en compte du fait que les multinationales modernes sont des entités unifiées et hautement intégrées, sous contrôle unique, et possédant un seul ensemble de propriétaires.

Cela signifie l’abandon de l’imposition des multinationales par entités distinctes et l’utilisation de règles de prix de transferts pour déterminer la répartition des bénéfices, afin de les imposer en tant que sociétés unitaires. Avec l’aide d’un groupe de spécialistes, la commission a examiné et évalué ces trois approches :

– un système mondial d’imposition basé sur la résidence fiscale.

– l’impôt sur les flux de liquidité basé sur la destination.

– la méthode de répartition globale selon une formule.

Une approche unitaire devrait répartir le revenu global des multinationales entre les différentes juridictions sur la base de facteurs objectivement vérifiables plutôt que de recourir à la fiction de transactions respectant le principe de pleine concurrence ou de la possibilité de calculer ce à quoi les prix de pleine concurrence pourraient ressembler.

Ces facteurs, tels que l’emploi, le chiffre d’affaires, les ressources utilisées, les actifs immobilisés, etc., devraient être choisis pour refléter l’activité économique réelle des multinationales dans chaque juridiction fiscale.

En outre, ces facteurs ne peuvent pas être aisément déplacés par le groupe pour éviter l’imposition. Le transfert de salariés vers un pays à faible taux d’imposition implique beaucoup plus que le transfert d’actifs incorporels à une société écran dans une telle juridiction, et une entreprise a encore moins de pouvoir sur la localisation de sa clientèle. En outre, ces facteurs objectifs reflètent de différentes manières l’activité économique réelle ; tandis que le principe de l’entité séparée et les règles relatives aux prix de transferts permettent de transférer les bénéfices vers des entités de multinationales dépourvues d’activités économiques.

A propos de l’enquête sur les Paradise Papers

Les Paradise Papers désignent les révélations publiées en novembre 2017 par le Consortium international des journalistes d›investigation (ICIJ) sur la base d›une fuite de plus de 13,5 millions de documents confidentiels, notamment issus du cabinet d’avocats Appleby, détaillant des informations sur des sociétés offshore. Les fichiers ont été obtenus par le journal allemand Süddeutsche Zeitung. Dans l’ensemble, les dossiers des Paradise Papers exposent les avoirs à l’étranger de dirigeants politiques et de leurs financiers, ainsi que de sociétés renommées qui réduisent les impôts au moyen d’opérations effectuées en secret.

Les transactions financières de milliardaires et de célébrités sont également révélées dans les documents. L’ICIJ a collaboré avec plus de 380 journalistes travaillant sur six continents dans 30 langues. Plusieurs membres de l’équipe ont passé une année sur des plateformes en ligne pour communiquer et partager des documents. Les journalistes ont retrouvé des archives judiciaires, obtenu des révélations financières de personnalités politiques en Afrique, en Europe, en Amérique latine et en Amérique du Nord, déposé des demandes d’accès à l’information et mené des centaines d’entretiens avec des experts fiscaux, des décideurs et des initiés du secteur.