Recettes fiscales mobilisées au profit des collectivités territoriales: les patentes, l’impôt leader

• 64,92% du budget des collectivités de 2019 à 2022

• Des recouvrements en dessous des prévisions

• La crise sécuritaire et l’incivisme fiscal expliquent ces résultats

Les recettes fiscales constituent la principale composante des ressources mobilisées par l’Etat pour conduire sa politique budgétaire. Si l’État est le titulaire du pouvoir fiscal, force est de reconnaître que de plus en plus, l’on parle de fiscalité locale du fait de la décentralisation. Au Burkina Faso, les recettes fiscales sont mobilisées au profit des budgets des collectivités territoriales : Communes et régions. Les impôts prélevés sont, entre autres : les taxes sur les armes, la taxe foncière sur les sociétés, la taxe de résidence, la contribution des patentes, la taxe de voirie, la taxe sur les spectacles, la taxe sur les véhicules à moteur (TVM), la taxe de jouissance, la contribution des licences, la contribution des microentreprises et bien d’autres.

Le recouvrement annuel des recettes fiscales va croissant

La Direction générale des Impôts (DGI), qui est le porte-drapeau en matière de mobilisation des recettes fiscales pour l’Etat, l’est aussi pour les collectivités territoriales. Les récents recouvrements montrent que la santé financière de nos Communes et de nos régions s’améliore au fil des années. Cette amélioration est tributaire à la performance de la DGI. Aussi, elle s’expliquerait par le fait que les activités imposables ont connu une hausse (on parle de l’élargissement de l’assiette fiscale). De plus, l’institution ou le rehaussement des taux de certaines taxes ont un impact positif sur l’augmentation des ressources fiscales.

La Direction générale des Impôts (DGI), qui est le porte-drapeau en matière de mobilisation des recettes fiscales pour l’Etat, l’est aussi pour les collectivités territoriales. Les récents recouvrements montrent que la santé financière de nos Communes et de nos régions s’améliore au fil des années. Cette amélioration est tributaire à la performance de la DGI. Aussi, elle s’expliquerait par le fait que les activités imposables ont connu une hausse (on parle de l’élargissement de l’assiette fiscale). De plus, l’institution ou le rehaussement des taux de certaines taxes ont un impact positif sur l’augmentation des ressources fiscales.

Cependant, les recouvrements des recettes fiscales de la DGI au cours de ces dernières années sont en dessous des prévisions. La crise sécuritaire qui bouscule la stabilité économique des Communes, des régions, voire de l’Etat, est l’une des raisons probantes. La défaillance du service rendu aux usagers qui ne facilite pas le paiement des impôts dans les localités éloignées de la capitale en est une autre. Aussi, l’incivisme fiscal de certains citoyens complique la tâche aux agents de recouvrement.

Cependant, les recouvrements des recettes fiscales de la DGI au cours de ces dernières années sont en dessous des prévisions. La crise sécuritaire qui bouscule la stabilité économique des Communes, des régions, voire de l’Etat, est l’une des raisons probantes. La défaillance du service rendu aux usagers qui ne facilite pas le paiement des impôts dans les localités éloignées de la capitale en est une autre. Aussi, l’incivisme fiscal de certains citoyens complique la tâche aux agents de recouvrement.

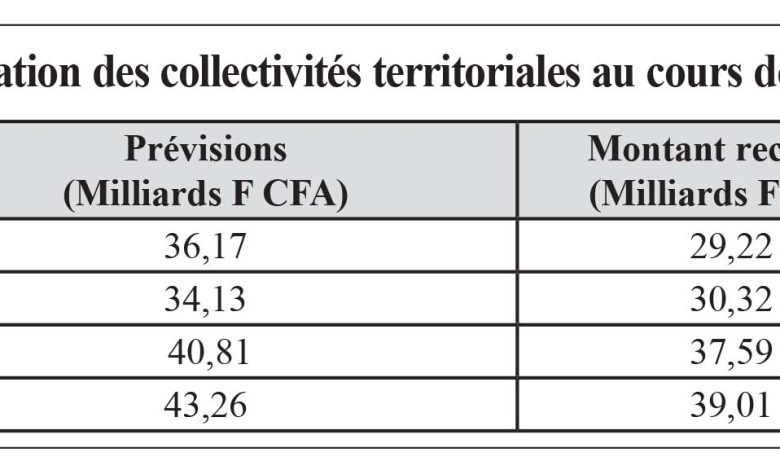

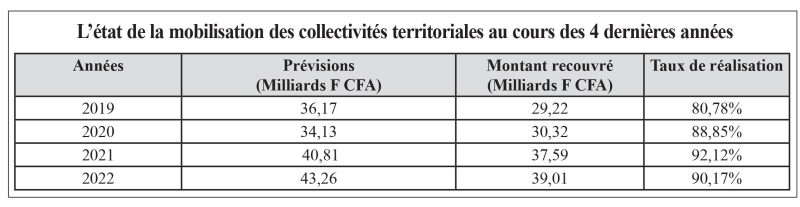

Ainsi, les taux de réalisation varient entre 80% et 92% au cours des périodes 2019 à 2022. En 2022, sur une prévision de 43,26 milliards FCFA, le montant recouvré est de 39 milliards, soit un taux de réalisation de 90%. (NDLR : voir Tableau sur l’état de la mobilisation au cours des 4 dernières années).

La contribution des patentes, l’impôt leader

Les personnes physiques et morales exerçant au Burkina Faso une activité professionnelle non salariée sont assujetties à la contribution des patentes, perçue au profit des budgets des collectivités territoriales. La contribution est perçue dans le lieu de situation des établissements, l’établissement étant un centre d’affaires où s’effectuent les actes essentiels de la profession.

Le patentable est soumis à un droit fixe pour l’ensemble des établissements dont il dispose dans une même collectivité territoriale. Le droit fixe est déterminé conformément à 4 tableaux, à savoir le tableau A, le tableau B, le tableau C et le tableau D. Le chiffre d’affaires à prendre en compte est celui hors taxes réalisé au cours de l’exercice précédent au titre duquel l’imposition est due. Pour les entreprises nouvelles, le droit fixe est déterminé d’après le chiffre d’affaires hors taxes prévisionnel.

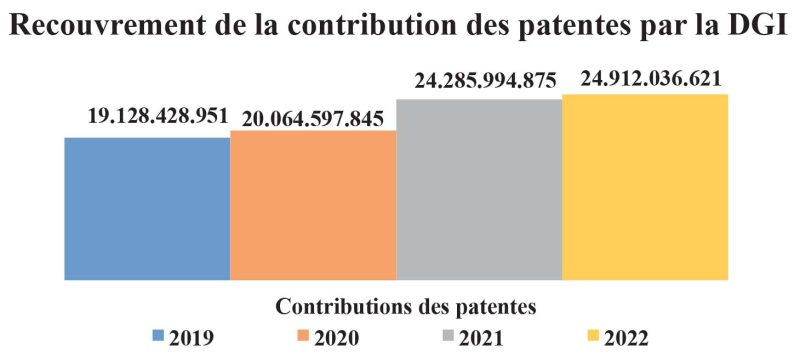

De 2019 à 2020, le montant de la contribution des patentes s’élève à 88.391.058.292 FCFA sur 136,14 milliards FCFA qui représentent le montant des recettes fiscales mobilisées sur la même période par la DGI au profit des collectivités territoriales, soit 64,92%. En 2022, la part de la contribution des patentes était de 63,83%.

La taxe de jouissance, la contribution des microentreprises, la taxe de résidence et la taxe sur les véhicules à moteur (TVM) constituent des rentrées importantes au profit du budget des collectivités territoriales.

R O (Collaborateur)

Encadré 1

Le droit fixe est déterminé conformément à 4 tableaux.

1- Le tableau A : cas général.

2- Le tableau B : professions libérales, quelle que soit la forme juridique de l’entreprise.

3- Le tableau C : grossistes en boisson de fabrication locale et gérants de station services et distributeurs agréés de recharges téléphoniques prépayées, à condition qu’ils n’exercent pas d’autres activités patentables dans la même localité dont le chiffre d’affaires hors taxes excède 10% de celui de l’activité principale.

4- Et le tableau D : transporteurs.

Encadré 2

Tableau A : cas général

• Chiffre d’affaires inferieur ou égal à 5 millions : 5.000 FCFA

• Supérieur à 5 millions et inférieur ou égal à 7 millions : 15.000 FCFA

• Supérieur à 7 millions et inférieur ou égal à 10 millions : 25.000 FCFA

• Supérieur à 10 millions et inférieur ou égal à 15 millions : 40.000

• Supérieur à 15 millions et inférieur ou égal à 20 millions : 60.000

• Supérieur à 20 millions et inférieur ou égal à 30 millions : 85.000

• Supérieur à 30 millions et inférieur ou égal à 50 millions : 125.000

• Supérieur à 50 millions et inférieur ou égal à 75 millions : 175.000

• Supérieur à 75 millions et inférieur ou égal à 100 millions : 250.000

• Supérieur à 100 millions et inférieur ou égal à 150 millions : 325.000

• Supérieur à 150 et inférieur ou égal à 200 millions : 400.000

• Au-dessus de 200 millions : ajouter 100.000 FCFA par 100 millions ou fractions de 100 millions.