Flux financiers illicites: l’Afrique perd 44.300 milliards FCFA par an

• Soit 21 fois le budget 2021 du Burkina Faso

• Les clauses fiscales dans le secteur minier, une des causes

• Télécommunications et fonds de capital-investissement : secteurs à risque élevé

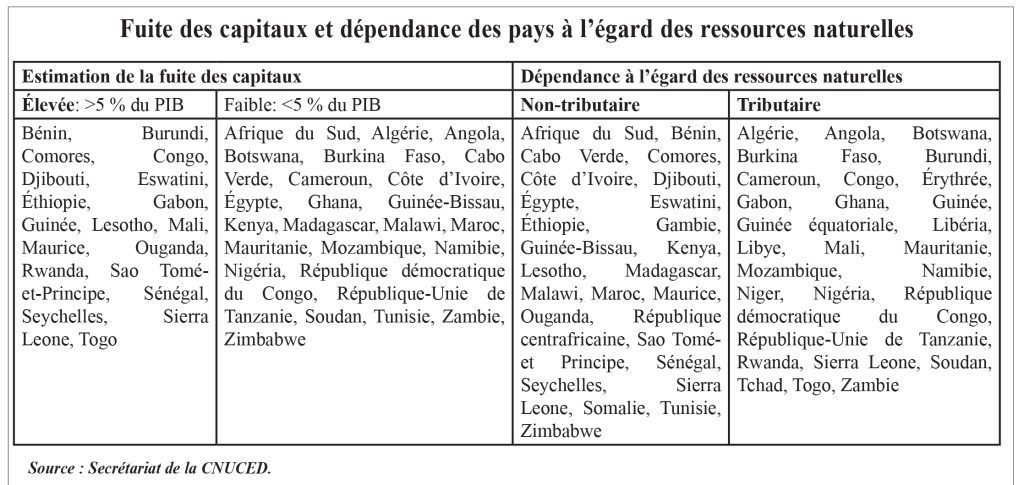

«Les Flux financiers Illicites (FFI) sont un problème que partagent les pays développés et les pays en développement », indique le rapport 2020 sur le développement économique en Afrique sur « les flux financiers illicites et le développement durable en Afrique », publié par la Conférence des Nations-Unies sur le Commerce et le Développement (CNUCED). Le rapport identifie 4 catégories de FFI dont les « pratiques fiscales et commerciales », « les marchés illégaux », « les activités relevant du vol et financement du terrorisme », et la « corruption ». Le rapport indique que l’Afrique enregistre une fuite des capitaux de 88,6 milliards de dollars (environ 44.300 milliards de FCFA) par an du fait des FFI. Cette somme représente 21 fois les recettes totales du Burkina Faso pour 2021 fixées à 2.110,974 milliards FCFA.

«Les Flux financiers Illicites (FFI) sont un problème que partagent les pays développés et les pays en développement », indique le rapport 2020 sur le développement économique en Afrique sur « les flux financiers illicites et le développement durable en Afrique », publié par la Conférence des Nations-Unies sur le Commerce et le Développement (CNUCED). Le rapport identifie 4 catégories de FFI dont les « pratiques fiscales et commerciales », « les marchés illégaux », « les activités relevant du vol et financement du terrorisme », et la « corruption ». Le rapport indique que l’Afrique enregistre une fuite des capitaux de 88,6 milliards de dollars (environ 44.300 milliards de FCFA) par an du fait des FFI. Cette somme représente 21 fois les recettes totales du Burkina Faso pour 2021 fixées à 2.110,974 milliards FCFA.

Sur les 88,6 milliards de dollars, la fausse facturation dans le commerce international représente 30 à 52 milliards de dollars.

Une réduction de ce montant permettrait de financer la moitié de son déficit de financement des Objectifs de développement durable.

Il relève que les secteurs les plus exposés aux FFI et aux différends fiscaux sont, notamment, le secteur extractif, les services financiers et les télécommunications.

Faible règlementation des prix de transfert

Faible règlementation des prix de transfert

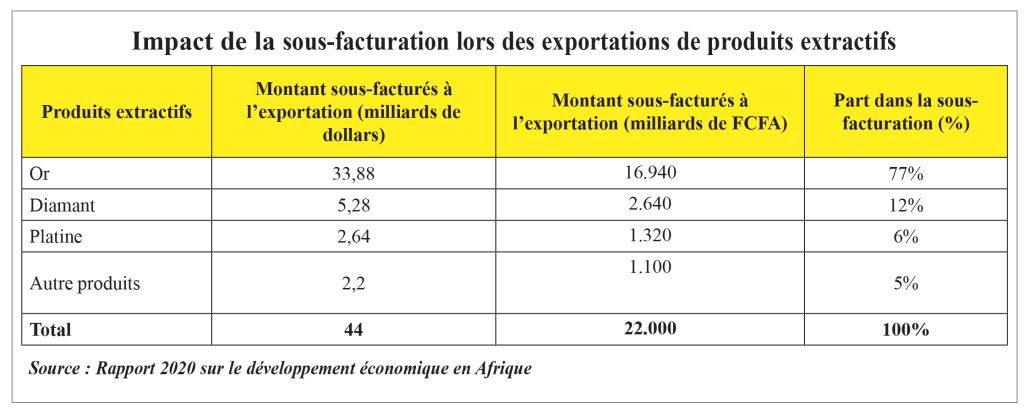

Les FFI liés au secteur extractif équivalent 40 milliards de dollars au minimum par an. Ces FFI trouvent leurs sources dans la sous-facturation lors des exportations des produits extractifs dont 77 % du secteur de l’or, 12% du diamant, 6% du platine et 5% des autres produits. Cette situation est rendue possible grâce à un cadre règlementaire favorable.

En effet, le secteur extractif est assujetti à la hiérarchie des normes juridiques du pays d’accueil. Les modalités d’internalisation des instruments internationaux dans l’ordre juridique interne varient d’un pays à l’autre; la législation nationale s’applique par défaut en l’absence de texte normatif spécial établissant que le droit international prime sur le droit interne.

Au sommet de la hiérarchie des normes de droit se trouve la Constitution, qui prime sur le corpus législatif national, dont le Code minier ainsi que les lois sur l’investissement, le commerce, la fiscalité, la protection du travail, les infrastructures et la protection de l’environnement et d’autres textes propres au pays. La Constitution énonce les principes tels que la souveraineté de l’État sur les ressources naturelles, la protection des communautés locales, la protection de l’environnement et des droits de l’homme.

Le droit constitutionnel régit aussi la répartition des prérogatives entre les différentes entités et agences de l’État. Par exemple, le droit constitutionnel du Ghana exige que le parlement approuve tous les contrats miniers.

Cet arsenal législatif est imposant, mais la plupart des pays ne disposent pas de capacités suffisantes pour l’appliquer et le faire respecter, en particulier pour détecter les FFI.

L’analyse relative aux prix de transfert en Afrique effectuée par la Banque mondiale a montré que la plupart des pays africains ne disposaient pas d’un cadre approprié en la matière. Les prix de transfert sont régis soit par le droit fiscal général, soit par la législation financière. Au nombre des pays dotés d’une législation s’attaquant à l’évasion fiscale figurent notamment la Côte d’Ivoire, Madagascar, le Mali et la Sierra Leone. La plupart des pays disposent d’un Code minier mais en dépit de l’adoption par l’Union africaine de la Vision minière africaine (VMA), visant à faire du secteur minier africain un moteur de la transformation du continent, plusieurs analyses montrent que même dans les périodes d’envolée des prix des produits de base, de nombreux pays riches en minerais ne sont pas parvenus à améliorer leurs performances socioéconomiques.

Le traitement des transactions des filiales diffère aussi d’un contrat minier à l’autre. Ainsi, en Guinée les dispositions inscrites dans les contrats conclus avec un certain nombre de sociétés diffèrent en ce qui concerne l’obligation de respecter les meilleures pratiques en matière de prix de transfert et le droit de préemption de l’État pour acquérir des substances minières s’il juge le prix de transfert trop bas. En République démocratique du Congo (RDC), les contrats ne font, par contre ; aucune mention de ces transactions et le Code minier de 2018 dispose seulement que les transactions entre filiales doivent se faire dans des conditions de pleine concurrence.

Les contrats miniers présentent également des failles favorables aux FFI.

L’analyse de contrats conclus par un échantillon de trois pays (République démocratique du Congo, Ghana et Guinée) portant sur l’or, le cuivre et le cobalt, l’aluminium et la bauxite, montre que leurs clauses fiscales présentent de grosses différences. En effet, pour les redevances par exemple, le taux de perception est de 5 % pour l’or au Ghana, de 2 % à 2,5% pour le cuivre en République démocratique du Congo, 0,075 % pour la bauxite et de 3 % pour le minerai de fer en Guinée. Le CNUCED conseille au pays africains de renforcer la coopération dans le domaine de la fiscalité du secteur minier.

Télécommunications et fonds de capital-investissement : secteurs à risque élevé des flux financiers illicites

Les télécommunications et les fonds de capital-investissement sont 2 autres secteurs problématiques en matière d’évasion fiscale et ils ont suscité beaucoup d’attention en raison de leur grande exposition. L’Afrique subsaharienne est le marché des télécommunications mobiles à la croissance la plus rapide au monde. Le total des abonnés devrait passer de 456 millions en 2018 à plus de 600 millions (soit la moitié de la population du continent) d’ici à 2025. La « fraude des cartes SIM est une technique courante de fraude fiscale consistant, par exemple, pour les opérateurs à faire de fausses déclarations des minutes d’appels internationaux entrants pour réduire la taxe à payer à l’État.

Le secteur des télécommunications est un marché en voie de concentration où domine un petit nombre d’entreprises multinationales ; il représente environ 8,5 % du Produit intérieur brut (PIB) de l’Afrique et génère quelque 15,6 milliards de dollars (7.800 milliards de FCFA) de recettes fiscales. Cette somme représente 4 fois le budget annuel du Burkina Faso.

Cette concurrence assez restreinte a permis aux entreprises de dégager des rentes considérables (Matheson and Petit, 2017). En effet, le secteur des télécommunications a donné lieu à plusieurs différends fiscaux qui ont mis au jour les interactions complexes entre statut d’établissement des filiales, échelonnage fiscal et incidences de l’application du code fiscal local.

Pour ce qui est des sociétés de capital-investissement, outre certains investisseurs directs cotés en bourse, des fonds d’investissement à impact social ont aussi suscité un grand intérêt médiatique. Pour investir, les sociétés de capital-investissement recourent en général à une structure du type fonds commun de placement ayant sa résidence dans une juridiction intermédiaire. Maurice est souvent le premier choix en Afrique. Une telle structure offre une série d’avantages fiscaux et non fiscaux qui, selon les investisseurs, sont essentiels à leur modèle d’affaires. Les réseaux de conventions fiscales de Maurice et des autres juridictions accueillant des fonds communs de placement sont susceptibles d’amoindrir l’aptitude du pays dans lequel est effectué l’investissement à imposer les dividendes, les paiements d’intérêts et les plus-values. Les investisseurs font valoir qu’éviter de payer ces impôts leur permet d’investir plus largement en Afrique, que la charge économique des retenues à la source pèserait en fin de compte sur le destinataire de l’investissement et qu’une solution de substitution à la mise en commun offshore serait de recourir à une juridiction onshore dans un pays de l’OCDE ayant conclu une convention avantageuse avec le pays destinataire.

L’essor des nouveaux modèles d’affaires issus de l’économie numérique a soulevé une série de défis en lien avec les FFI, dans les pays développés comme dans les pays en développement. Dans un document de l’OCDE, il est souligné que les entreprises numériques sont plus difficiles à imposer en vertu des règles existantes pour trois raisons : leur aptitude à créer de la valeur dans un pays sans présence physique ; l’importance des données – type de produit nouveau et différent ; le rôle essentiel des actifs incorporels Les modèles d’affaires des entreprises numériques leur permettent donc d’éviter de payer les impôts que les États entendent leur réclamer.

Les technologies numériques ont par ailleurs élargi les possibilités de cybercriminalité et rendu possible la création de plateformes de commerce de biens et services illégaux car nombre de leurs caractéristiques favorisent leur usage aux fins du transfert et de l’emploi illégaux d’argent, en particulier l’automatisation, la rapidité et la dimension transfrontière, qui permettent le transfert immédiat d’argent entre différentes juridictions, l’anonymat, qui réduit la possibilité d’identifier les clients à des fins de vérification, la complexité des transactions en ligne, qui se prête à de multiples activités, la réglementation insuffisante ou inexistante de la plupart des intermédiaires opérant en ligne, qui les met en position de faire des transactions en échappant aux dispositifs de lutte contre le blanchiment d’argent.

Synthèse de Elie KABORE

Encadré 1

Renforcer la coopération et les échéances

d’informations fiscales

La transparence et la coopération entre les administrations fiscales du monde sont essentielles pour combattre la fraude et l’évasion fiscales. Conclue en 1988 et limitée à l’origine aux membres de l’OCDE et du Conseil de l’Europe, la Convention multilatérale concernant l’assistance administrative mutuelle en matière fiscale est, depuis 2008, ouverte à tous les pays intéressés. En y adhérant, un État acquiert le droit de demander des renseignements sur les affaires de ses contribuables à tous les autres États signataires. La convention introduit un cadre juridique rendant possible de coopérer pour enquêter sur des contribuables multinationaux sans avoir à négocier des dizaines d’accords bilatéraux. Dix pays africains ont adhéré à la convention à ce jour. Il a cependant été constaté que les pays africains ne disposaient pas de capacités adéquates pour se conformer aux dispositions de la convention. Le Forum mondial sur la transparence et l’échange de renseignements à des fins fiscales procède quant à lui à des examens par les pairs du respect des normes de l’OCDE en matière d’échange de renseignements par les pays et peut brandir la menace de l’adoption par le G20 de « mesures défensives ». En adhérant au Forum mondial, un État accepte de se soumettre à un examen par ses pairs et renforce sa position pour obtenir des renseignements fiscaux auprès d’un autre membre. En mars 2019, la moitié environ des pays d’Afrique subsaharienne ne disposaient pas encore de règles nationales relatives aux prix de transfert et ne pouvaient donc pas saisir la justice locale de leurs griefs contre des entreprises multinationales. Les États sont invités à incriminer le blanchiment d’argent afin que les personnes s’y livrant puissent être poursuivies et à faire en sorte que les institutions financières soient dans l’obligation de tenir des registres de toutes leurs transactions et d’exercer leur devoir de vigilance relatif à la clientèle – ce qui suppose d’identifier le propriétaire de la société ou le bénéficiaire effectif d’un client qui est une personne morale.

Encadré 2

Explorer d’autres pistes au-delà de l’impôt sur les sociétés

Les gouvernements africains s’emploient à résoudre ce problème en explorant diverses pistes au-delà du simple impôt sur les sociétés. Certains pays africains ont adopté une série de mesures innovantes pour s’attaquer au problème principal que constitue la faiblesse du taux de l’impôt sur les sociétés. Le Kenya, par exemple, a récemment élaboré une proposition tendant à élargir sa définition de l’établissement stable pour l’étendre aux plateformes publicitaires numériques. Certains pays africains ont tenté de recourir à d’autres taxes pour faire face à la situation, dont la taxe sur la valeur ajoutée que l’Afrique du Sud, par exemple, applique désormais aux ventes d’applications mobiles via des plateformes de téléchargement. L’Ouganda a tenté d’assujettir à la taxe sur la valeur ajoutée les fournisseurs étrangers de services numériques. Plusieurs pays, dont l’Ouganda et le Zimbabwe, ont quant à eux introduit des taxes sur les transactions financières numériques.o