Activité bancaire: Coris Bank, SGBF et UBA tirent la locomotive

• IB Bank revient de loin

• Résultat net positif pour WBI

• Selon le bilan financier 2019 de la BCEAO

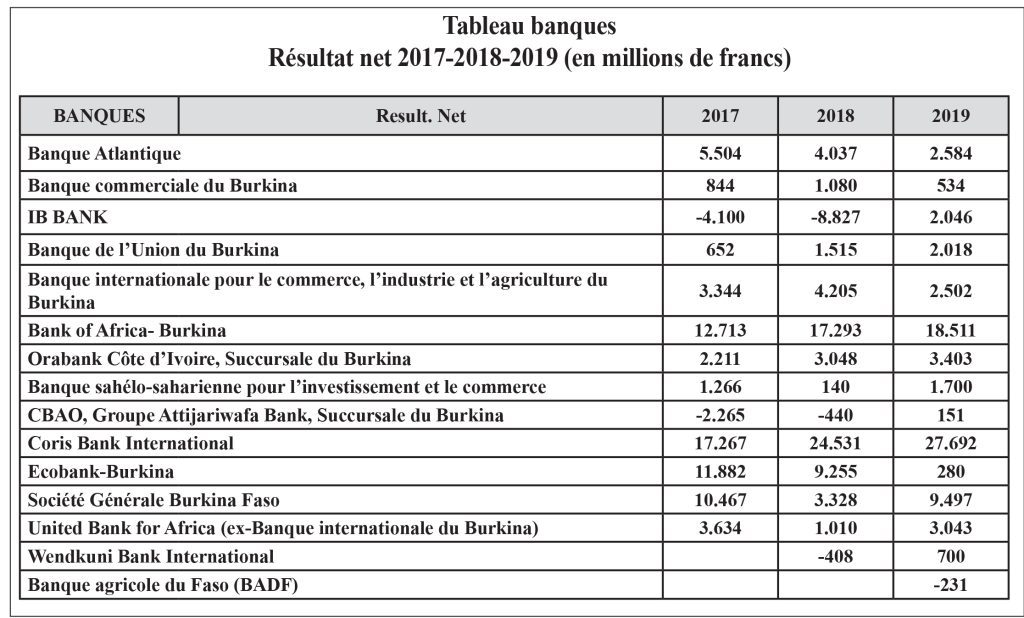

Quelle est la banque qui a été la plus performante de par son résultat net en 2019 ? Le 17 mars 2021, la Banque centrale des Etats de l’Afrique de l’Ouest (BCEAO) a publié les comptes de résultats des banques et établissements financiers du pays.

Quelle est la banque qui a été la plus performante de par son résultat net en 2019 ? Le 17 mars 2021, la Banque centrale des Etats de l’Afrique de l’Ouest (BCEAO) a publié les comptes de résultats des banques et établissements financiers du pays.

L’Economiste du Faso a épluché ce document de plus de 300 pages et s’est intéressé aux résultats financiers des banques pour l’année 2019. Et la tendance constatée au premier trimestre 2019 par notre analyse semble se confirmer.

L’activité bancaire au Burkina Faso se porte bien, en témoigne le résultat net des banques. Il est passé de 61.145 millions FCFA en 2018 à 75.476 millions en 2019. Une performance tirée par Coris Bank International, la Société Générale Burkina Faso ; United Bank for Africa (ex-Banque internationale du Burkina) et Wendkuni bank international.

700 millions FCFA de résultat net pour WBI

En fin 2018, une année après son lancement, la Banque de Apollinaire Compaoré affichait un résultat net négatif de -480 millions FCFA. Une année plus tard, soit en fin 2019, Wendkuni Bank international a versé 13 millions FCFA en guise d’impôts sur les bénéfices et affichait désormais un résultat net positif de 700 millions FCFA. La créance client (NLDR : la somme que la banque doit recevoir de ses clients suite à leurs opérations) a, elle aussi, connu une progression assez notable. Elle était de 13,752 milliards FCFA en 2018, contre 35, 413 en 2019.

International Business Bank revient de loin

Un gap de -8.827 millions FCFA. C’est le résultat net qu’affichait en 2018, International Business Bank (IB Bank) du Burkinabè Mahamadou Bonkoungou. En une année, la banque a su faire des résultats. Ainsi, en fin 2019, son résultat net ressort positif de 2.046 millions FCFA. Une prouesse portée, entre autres, par la créance à la clientèle qui, elle, a évolué de 62.011 milliards en 2018 à 87.427 milliards une année plus tard. Et si à l’année de sa contreperformance, IB Bank a versé la bagatelle de 23 millions FCFA en termes d’impôts sur les bénéfices, en 2019, ce montant était de 44 millions FCFA.

La BSIC conforte son résultat net

La Banque sahélo-saharienne pour l’investissement et le commerce (BSIC) conforte sa bonne performance de 2018 où elle affichait un résultat net de 140 millions FCFA. Une année après, selon le rapport sur les bilans financiers des banques de l’Union, la BSIC a réalisé un résultat net de 1.700 millions FCFA. La banque a, par ailleurs, reversé au titre de l’impôt sur les bénéfices 81 millions FCFA. Elle confirme ainsi sa bonne santé. D’autant plus que l’on peut le souligner, sa créance sur clientèle est estimée à 113.742 millions FCFA, pour l’année de l’étude.

La SGBF et UBA Burkina Faso ont multiplié leurs performances par 3

Le résultat net de la Société Générale-Burkina Faso et celui de United Bank for Africa (ex-Banque internationale du Burkina) ont été multipliés par 3 entre 2018 et 2019. Une particularité à noter tout de même, c’est que cette performance ne leur a pas permis d’atteindre leurs réalisations de 2017.

Pour la SGBF, en 2017, son résultat net s’affichait à 10.467 millions FCFA, contre 3.328 millions en 2018, avant de remonter en 2019 à 9.497 millions FCFA. Le montant de son impôt sur les bénéfices pour 2019 est de 2.232 millions FCFA.

Sur United Bank of Africa, ce que l’on peut retenir, c’est la croissance de son résultat net entre deux années. Il était de 1.010 millions FCFA en 2018 et a progressé pour atteindre 3.043 millions FCFA en 2019, avec 154 millions comme montant versé en termes d’impôt sur les bénéfices. Avec toutefois une contraction de la créance à la clientèle qui est passée de 128.626 millions FCFA en 2018 à 124.408 millions FCFA en 2019.

BDU ; BOA-BF et CBAO Burkina, relative performance

Loin de nous de comparer ces 3 institutions bancaires. Il faut cependant noter qu’en termes de performances sur leurs résultats nets, ceux-ci ont connu une hausse quasi relative. Prenons le cas de la Banque de l’Union du Burkina Faso (BDU-BF). Son résultat net est passé de 1.515 millions FCFA en 2018 à 2.018 millions en 2019. Avec 50 millions FCFA versés au titre de l’impôt sur les bénéfices. Fait notable au niveau de BDU, c’est la hausse de sa créance sur la clientèle. Ce montant a doublé au cours des deux dernières années de l’étude. De 39.201 millions FCFA en 2018, il est passé à 64.684 millions en 2019. La BOA Burkina a confirmé sa bonne performance enregistrée en 2018. Elle a de plus conforté sa créance sur la clientèle qui atteint 527.720 millions FCFA en 2019, contre 513.111 millions en 2018.

Sur son résultat net, l’on constate que celui-ci a suivi la tendance haussière des différents postes budgétaires de l’entreprise. Ce résultat passe de 17.293 millions FCFA en 2018 à 18.511 millions FCFA en 2019. L’impôt sur les bénéfices de la société, selon les comptes financiers, est arrêté à 2.869 millions FCFA.

La dernière banque à avoir la même tendance de progression est CBAO-Burkina.

L’augmentation de sa créance sur la clientèle a connu une progression de 40.907 millions FCFA en 2018 à 48.945 millions en 2019. Son résultat net est en mode positif, après deux années dans le rouge : -2.265 millions FCFA en 2017 ; -440 millions FCFA en 2018 et 151 millions en 2019.

Coris Bank constante dans sa progression

En 2017, Coris Bank au Burkina Faso affichait un résultat net de 17.267 millions FCFA. Deux ans après, la banque a presque doublé ses performances. En 2019, elle présentait un résultat net de 27.692 millions FCFA. Elle a versé plus de 3.000 millions FCFA d’impôt sur les bénéfices. En termes de montant des créances sur la clientèle, la progression aussi se veut constante. Elle est passée de 547 milliards en 2017 à 672 milliards en 2019.

ORABANK stationnaire

3.048 millions en 2018, contre 3.403 millions FCFA en 2019. Le résultat net de Orabank est relativement stationnaire entre ces deux années. L’on constate, par contre, une nette progression des créances interbancaires et assimilés sur la même période (de 16.689 à 20.969 millions FCFA) et des créances sur la clientèle qui sont passées de 81.631 millions FCFA à 91.676 millions FCFA. Ce qui a permis à la banque de verser 470 millions FCFA en termes d’impôt sur les bénéfices.

Contreperformances

Banque Atlantique et la BCB tiennent bon

Ces deux institutions ont enregistré des contreperformances en 2019 par rapport à l’année antérieure. S’agissant de Banque Atlantique Burkina Faso, son résultat net est passé de 5.504 millions en 2017 à 4.037 millions en 2018 et à 2.584 millions en 2019. Malgré cette baisse, il faut noter que les résultats positifs lui ont permis de reverser en termes d’impôt sur les bénéfices 150 millions F CFA.

Le cas de la Banque commerciale du Burkina est aussi dans cette tendance Son résultat net est passé de 1.080 millions en 2018 à 534 millions en 2019. Une baisse de moitié qui n’a pas empêché la BCB de déduire le montant de 70 millions FCFA comme impôt sur les bénéfices.

Banque agricole du Faso, le dernier né

L’année 2019 marque le début des activités de cette institution destinée à soutenir et financer le secteur agricole. Et l’on suppose avec raison que la Banque agricole du Faso n’a pas encore fait de bénéfices. D’où son résultat net négatif fixé à -231 millions FCFA. Malgré tout, l’on constate que la créance sur la clientèle que détient la banque est de plus de 19 milliards FCFA. o

Une synthèse de NK

Encadré

Ecobank, chute du résultat net

Qu’est-ce qui peut expliquer la baisse du résultat net de Ecobank Burkina ? Celui-ci est passé de 11.882 millions en 2017 à 280 millions en 2019. Malgré cela, l’impôt sur les bénéfices de cette société est de 289 millions FCFA. Dans quel secteur la banque fait des bénéfices et pourquoi cela ne se ressent-il pas dans le résultat net ? En y regardant de près, le résultat brut d’exploitation cumule à 21.391 millions FCFA, avec un coût du risque très élevé de 20.873 millions FCFA. C’est ce coût du risque qui plombe la performance réelle de la banque. De quels types de risques s’agit-il ? Selon le lexique de la BCEAO, le coût du risque comprend les dotations et reprises sur dépréciations des créances sur la clientèle, les établissements de crédit et assimilés, sur titres à revenu fixe d’investissement, les provisions sur engagements de hors-bilan, ainsi que les pertes sur créances irrécouvrables et les récupérations sur créances amorties et les autres mouvements de dépréciations liés à un risque de contrepartie et passifs éventuels liés à ces postes.o